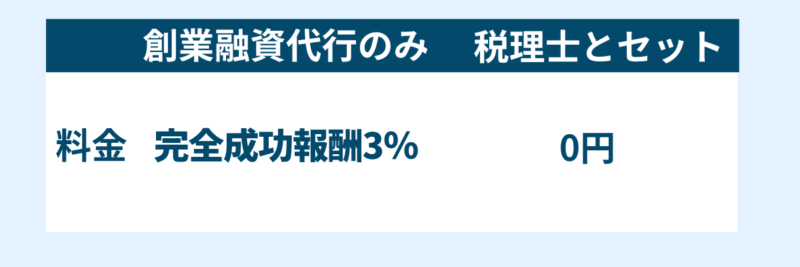

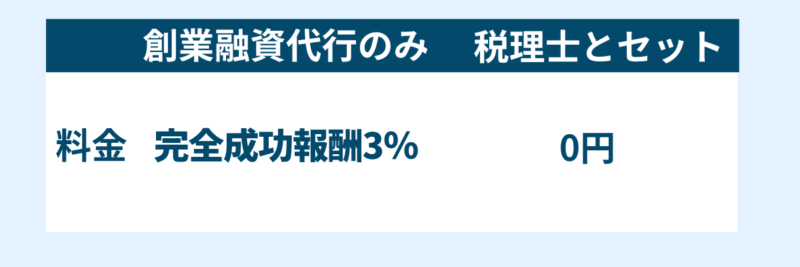

税務顧問とセットなら、創業融資代行料と会社設立手数料は無料です。

税務顧問、給与計算、社会保険手続きも低価格で高付加価値のサービスを提供しています。

当社サービスが満足して頂けている理由

創業融資の調達事例

ここでは、調達額は少なめですが、難航した事例を紹介します。その方が、当事務所の姿勢や能力をご理解いただきやすいと思うからです。

IT関連コンテンツ開発 公庫と制度融資から1500万円 自己資金800万円

人材派遣型ではなく、自社コンテンツ開発型なので、創業時点で、2年分の開発資金を確保しておく必要がありました。日本政策金融公庫の担当者の理解を得るのは、大変でしたが、代表の開発経験をアピールし、現実的な損益計画と資金繰り計画を作成することにより、調達に成功しました。ここは段落ブロックです。文章をここに入力してください。

飲食店(バー) 公庫から600万円 自己資金0円

自己資金は800万円ありましたが、大半が第三者からの出資でした。日本政策金融公庫では自己資金の大部分が贈与や出資だと自己資金とみなされず、審査が通らないと指摘されました。そこで、『みなし自己資金』という手法を活用し、代表者が開業前に購入していた酒や食器を「事前導入設備」として自己資金に計上し、満額融資を受けることができました。

飲食店 公庫から1400万円 自己資金500万円

希望額は創業融資としては大きすぎましたが、高級割烹料理店の内装や備品への投資を削れないため、事業計画を精密化し、視覚的な資料でコンセプトを説明しました。立地や客層の調査資料を添え、高い利益率の根拠を示し、過去の事業経験も強調しました。その結果、希望通りの調達に成功しました。

人材派遣業 公庫から700万円 自己資金200万円

社長はかつて人材派遣業の会社を閉じた経験があり、そのことを非常に気にされていました。そこで、サラリーマン時代の経験を生かし、特定業種に特化した人材派遣業を立ち上げるという差別化戦略を立て、事業計画を精密に作成しました。その結果、事業の将来性を否定されることはありませんでした。

かばん製造 公庫から800万円+追加融資600万円 自己資金300万円

事業経験があったため、最初の創業融資は日本政策金融公庫から満額を問題なく受けました。しかし、順調な業績により追加の運転資金が必要となりましたが、まだ初回の融資から日数が経っていないため、通常は追加融資が難しい状況でした。それでも当事務所で月次決算や受注状況を整理し、好業績をアピールした結果、600万円の在庫資金を追加で調達しました。

建設業 公庫から800万円 自己資金200万円

事業経験は十分でしたが、自己資金が全額親からの贈与という不利な状況でした。事業経験を強調し、これまでの営業実績や潜在顧客リスト、参入障壁の高さをアピールして、事業計画の実現可能性を強く訴えました。代表とは何度も面談し、事業計画書を磨き上げ、面談力を高めた結果、満足のいく資金調達に成功しました。

化粧品販売 公庫と制度融資から2000万円 自己資金500万円

代表の希望額は創業融資としては高額でしたが、出店と在庫投資には必要な金額でした。代表の経歴が売り込みやすかったため、融資額は大きかったものの、ここで紹介している他の案件に比べてスムーズに調達できました。

事業譲受案件(IT事業) 公庫から800万円 自己資金300万円

面談の直前に譲渡側が価格を吊り上げてきて代表を青ざめさせました。スキームを練り直すことによって、譲渡代価の上乗せ分の支払を先送りし、創業融資で調達した資金でスケジュールどおりに事業譲渡を成功させました。

創業融資のその他の調達実績 あらゆる業種に対応

当税理士事務所では、元銀行員が懇切に融資指導を行い、過去20年にわたり、毎年100件の創業融資を成功させ、起業のお手伝いをさせていただいてきました。質を維持するため、件数は毎年100件を限度にしています。調達累計額は100億円を超え、あらゆる業種に対応してきました。

さまざまなノウハウが蓄積されています。創業融資の成功確率は、一般的には50%程度といわれていますが、自己資金と信用情報に問題がなければ、ほぼ間違いなく融資を成功させるノウハウを持っています。

| 業種 | 金額 | 金融機関 |

|---|---|---|

| メディア開発 | 600万円 | 日本政策金融公庫 |

| インターネット通販 | 700万円 | 日本政策金融公庫 |

| 広告配信 | 800万円 | 日本政策金融公庫 |

| IT関連コンテンツ開発 | 1,500万円 | 日本政策金融公庫 |

| ネットワークシステム開発 | 1,100万円 | 日本政策金融公庫 |

| 医薬品の研究・開発 | 900万円 | 日本政策金融公庫 |

| 警備業 | 600万円 | 制度融資 |

| 化粧品販売 | 2,000万円 | 日本政策金融公庫 |

| インターネット広告の企画・販売 | 900万円 | 日本政策金融公庫 |

| 建設業 | 1,000万円 | 日本政策金融公庫 |

| 飲食店 | 800万円 | 日本政策金融公庫 |

| エンターテイメント施設運営 | 600万円 | 制度融資 |

| 雑貨小売業 | 800万円 | 日本政策金融公庫 |

| 精密機械製造 | 900万円 | 日本政策金融公庫 |

| 機械部品加工業 | 700万円 | 日本政策金融公庫 |

税務顧問とセットなら、創業融資代行料と会社設立手数料は無料です。

税務顧問、給与計算、社会保険手続きも低価格で高付加価値のサービスを提供しています。

サービスの流れ

面倒な作業は代行し、着金まで全面的にサポートします

オンライン会議も可能です。創業融資に関するすべての疑問にお答えします。設立、助成金などについてもアドバイスいたします。

創業融資代行サービスをご希望の場合はご依頼ください。無料相談後の勧誘は行いませんのでご安心ください。

聞き取りを基に、面倒な創業計画書、損益計画書、資金繰り計画書の作成を代行します。融資申込も当社が行います。

個々の状況を踏まえ、審査担当者からの質問を想定して面談指導を行います。公庫の許可があれば、同席してサポートいたします。

融資決定に至るまで、支援を続けます。制度融資、再挑戦もお任せください。

当社がもっとも得意とする分野です。顧問先には無料で支援しております。

次の場合は、課題解決のため、お時間を頂戴することがございます

- 信用情報に問題がある。

- 自己資金がほとんどない。

- 事業経験が全くない。

創業融資は、日本政策金融公庫がお勧めです

新規開業資金の概要

| 対象者 | 事業開始後7年内 |

|---|---|

| 資金使途 | 運転資金および設備資金 |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 金利 | 基準金利。女性、若者、シニア優遇有り |

| 返済期間 | 設備資金20年以内 運転資金10年以内 据置期間5年以内 |

- 無担保、無保証、低金利、長期返済を特徴としています。

- 自己資金、事業経験、信用情報、創業計画書が審査対象となりますが、通常の融資と異なり、過去の財務実績は問われません。

- 日本政策金融公庫で借入実績を作ってから、追加融資の必要があれば、信用金庫等での制度融資を利用するのが、財務戦略的には、お勧めです

創業融資成功のカギ

日本政策金融公庫の新規開業資金とは?

創業者や開業直後の事業者向けに、設備資金や運転資金として最大7,200万円まで借り入れ可能な融資制度です。ただし、実質的な限度額は、最大一千数百万円までです。設備資金の返済期間は最長20年、運転資金は最長7年と、長期の返済が可能です。うち据置期間も最長5年まで設定可能です。さらに、金利は比較的低く設定されており、創業時の資金調達と安定した返済計画をしっかりサポートします。創業者は、基本的に無担保・無保証となるため、創業者にとって非常に利用しやすい制度です。

創業融資を通過するためのポイントとは?

簡潔に列挙します。

- 自己資金 自己資金は信用度を示す重要な要素で、融資希望額の1/3以上が望ましいです。自己資金が多いほど融資審査が有利になります。

- 事業経験 事業を遂行するために、十分な事業経験があることをアピールしてください。

- 差別化要因 顧客ターゲットを明確にして、あなたの差別化要因を明確にしてください。あなたの差別化要因と事業経験とは、関連性がある必要があります。

- 創業計画書と資金繰り計画 事業の詳細な計画、売上見込み、必要経費などを具体的に記載し、現実的で説得力のある計画書を提出することが重要です。とくに売上については、算定根拠を明確にし、必要経費と整合性をもたせてください。資金繰り計画の添付も強く推奨されています。

- 面談 面談では、事業の理解と情熱をしっかり伝えることが求められます。事前に質問内容を予測し、適切に対応できるよう準備しましょう。

融資の面談ではどんなことを聞かれるの?

- 事業内容と目的: 具体的にどのような事業を立ち上げるのか、そのビジネスモデルやサービスの特徴について詳しく説明します。

- 競合と差別化ポイント: 競合相手は誰か、どうやって競合との差別化を図るのか。独自の強みを強調することが重要です。

- 経営者の経験とスキル: 創業者自身の経歴、業界での経験やスキルが、事業の成功にどう役立つかを尋ねられます。

- 売上予測と見込み: 事業開始後の売上予測やその見積もりの根拠について。市場調査に基づいた現実的な数値を示す必要があります。

- 自己資金の詳細: 自己資金の金額だけでなく、どのようにその資金を調達したのか(貯蓄や前職での収入など)を尋ねられます。

- 資金の使途: 融資をどのように活用するか。具体的には、設備投資や運転資金など、使途を明確にすることが重要です。

- 資金繰り計画の内容: 売上から利益をどれだけ確保できるか、借入額をどのように返済するかについて聞かれます。

融資の流れは?

- オンライン申し込み: 日本政策金融公庫の公式サイトから必要な書類をオンラインで提出します。

- 面談予約: 書類提出後、担当者から連絡があり、面談日を調整します。

- 面談実施: 面談で事業計画や融資希望額の詳細を説明します。

- 審査・結果通知: 面談後、審査が行われ、結果が通知されます。

- 融資実行: 審査が通れば、融資が実行されます。全体で1〜2か月程度が一般的です。

公庫と保証協会付き融資のどちらを利用すべきか?

創業資金は、まずは、日本政策金融公庫ですばやく無保証で調達するべきでしょう。ただ、制度融資も追加融資で活用するべきです。より早く借りられる日本政策金融公庫の創業融資で実績をつくり、信用をつけ、追加的に必要な資金は、近くの創業融資に積極的な信用金庫で、保証協会付き融資で調達するのです。日本政策金融公庫から創業融資に成功すると、信用がつくので、ほかの金融機関でお金が借りやすくなります。追加融資で利用しようと思っている信用金庫に口座を作り、そこに日本政策金融公庫からの融資額を着金すれば、それも信用を上積みすることになりますので、さらに評価を上げることができます。

事務所紹介

代表者

工藤聡生

銀行、国際会計事務所勤務を経て開業。資金調達、事業計画による業績向上を支援している。早稲田大学政経出身、公認会計士・税理士。

工藤からのメッセージ

少子高齢化等を要因とする経済成長の鈍化は、長期的に中小企業の市場を侵食していきます。人手不足も、一層、深刻になるでしょう。残念ですが、経営は、年を追うごとに、厳しいものとなりつつあります。

この経営環境下では、投入されたコストに対して売上を極大化するためには、事業計画策定は、必須です。ぎりぎりの資源配分をしなければならないからです。また、リアルな事業計画は、融資調達においても、大きな威力を発揮します。

われわれが、提供させていただいている創業計画書や事業計画書を日本政策金融公庫や銀行に説明すれば、銀行からの評価を高め、資金調達を有利に進めることができます。銀行借入を通じて、会社は、必要な経営資源を手に入れることができるのでさらに大きく、強くなっていくことができます。元銀行員が複数、在籍しており、日本政策金融公庫等の金融機関とも提携しておりますので、資金調達については、正しい知見を有しております。

事務所概要

| 事務所名 | 工藤公認会計士税理士事務所 |

|---|---|

| 統括代表 | 工藤聡生 |

| 住所 | 〒102-0074 東京都千代田区九段南3-9-14 第32荒井ビル(九段南センタービル)3階 |

| 連絡先 | 電話番号 03-5215-7357 / FAX番号 03-5215-7358 |

| 設立 | 2001年7月 |

| 社員数 | 巡回監査担当12名、総務担当3名。 |

| 営業対象地域 | 関東1都6県 |